退職後の生活について不安に感じている方はたくさんいらっしゃいます。

実際に、日本FP協会の調査によると20代~70代の人の約8割の方が老後の生活に不安を抱いているという結果がでているのです。

老後に不安を感じている原因として、お金の問題があるでしょう。

老後、不自由なく生活するためにはどれくらいの資金が必要なのでしょうか?また、老後資金の運用としてオススメの方法にはどのようなものがあるのでしょうか?

将来安心して老後を迎えるために、老後資金についての知識をつけておきましょう。

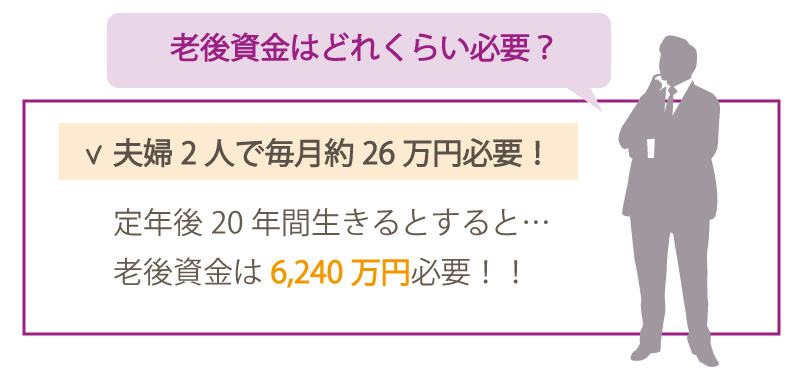

老後資金はどれくらい必要?

平成29年の厚生労働省による家計調査報告では、定年退職後、無職の夫婦が1か月に必要な生活費は約26万円であるという結果がでています。

定年後に20年間生きたと想定すると、月26万円×12か月×20年=6,240万円の老後資金が必要になると言えます。

また、少しゆとりのある老後生活を望む場合、月35万円の生活費が必要であると想定すると、月35万円×12か月×20年=8,400万円もの老後資金が必要になるのです。

改めて老後資金を計算すると、これから貯金を開始して資金を貯めることはできるだろうか、と不安になってしまいますよね。

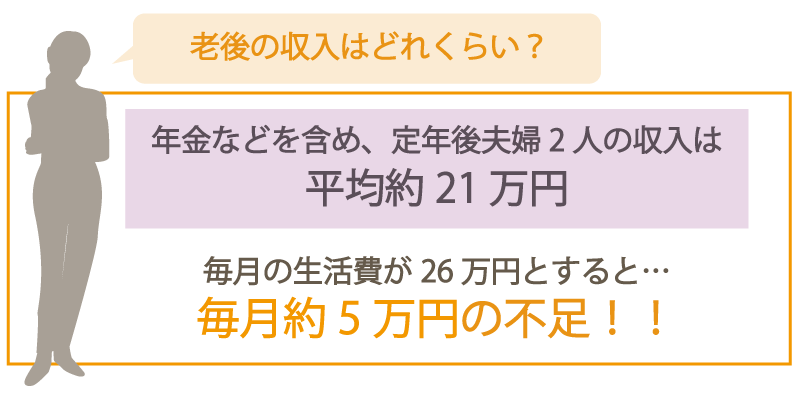

老後の収入を計算しよう

先ほど、退職後の老後生活に必要な資金を算出して、老後資金がどれくらい必要かを知ることができたと思います。

しかし、将来必要な老後資金をすべて貯金で賄う必要はありません。

退職後には年金を受給することができます。

また、公的年金の他にも投資などによって資産運用をしている場合、その他の収入があるケースも考えられるでしょう。

公的年金などを含めて、定年後の夫婦の平均収入は約21万円という調査結果が出ています。

(引用:http://www.stat.go.jp/data/kakei/sokuhou/nen/pdf/gy00.pdf)

先ほどと同様に、定年後20年間生きると想定すると、月5万円×12か月×20年=1,200万円は最低でも貯金や副収入によってまかなえる状況にしておく必要があります。

さらに、ゆとりのある老後生活をするために夫婦2人で毎月35万円が必要であると想定すると、毎月14万円の不足が発生します。

この場合、月14万円×12か月×20年=3,360万円の貯蓄が必要になります。

老後生活のための貯蓄方法は貯金だけじゃない!

老後生活のための資金を毎月コツコツ貯金することはとても大切なことです。

できるだけ早い時期から貯金を始めておいた方が良いでしょう。

しかし、40歳から定年退職までの25年間、毎月3万円を老後資金として貯金した場合であっても900万円しか貯金することはできません。

まして、40代などの多くはお子様の進学などで支出が増え、老後のための貯金を全くできないという方もいらっしゃるでしょう。

貯金だけで老後のための資金を確保しておくことは、現代社会において少々困難と言えます。そこで、貯金だけでなく、資産運用をして貯蓄を増やす、という方法があります。

比較的早い時期からの資産運用を開始することで、定年退職後にも毎月年金以外の副収入を得ることも可能です。

資産運用に関する知識が少なく、お金が全部なくなってしまうかもしれないのでなかなか手を出せない、と思っていませんか?

初心者の方であっても老後資金のための資産運用として活用しやすい商品をいくつかご紹介します。老後資金のための資産運用!おすすめ8選

定期預金

事前に期間を設定して銀行へ預入をする定期預金。

最初に設定した期間内は解約できない、というケースが多く、毎月の給与から自動的に定期預金として天引きすることもできます。

普通預金と比較すると金利が高いものが多く、契約する定期預金の期間によっても金利が変わってきます。20~30代などの比較的早い時期から利用することをオススメします。

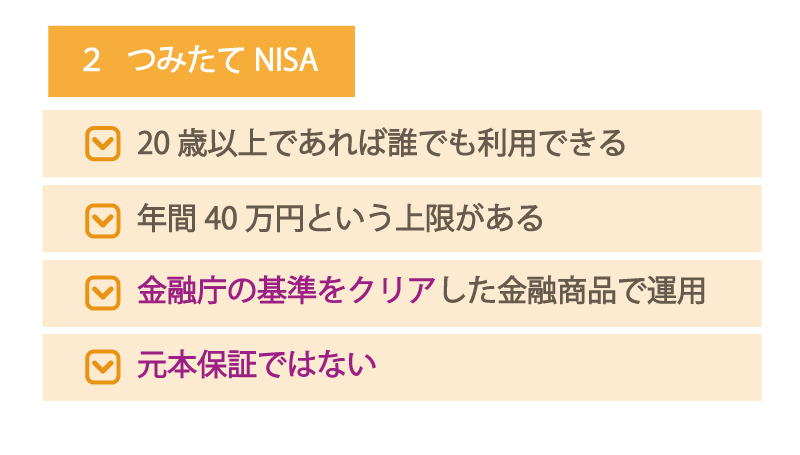

つみたてNISA

つみたてNISAを利用した資産運用では、日本在住の20歳以上の方であれば誰でも利用することができます。

年間の投資金額が40万円という上限が設定されていて、金融庁が決めた基準をクリアした投資信託などの金融商品による資産運用によって利益を得ます。

つみたてNISAによって得た利益は、累計800万円まで非課税で、資産はいつでも引き出すことができます。金融庁の厳しい基準をクリアした投資信託等の金融商品を利用することになりますが、元本が保証されているわけではないので注意しておきましょう。

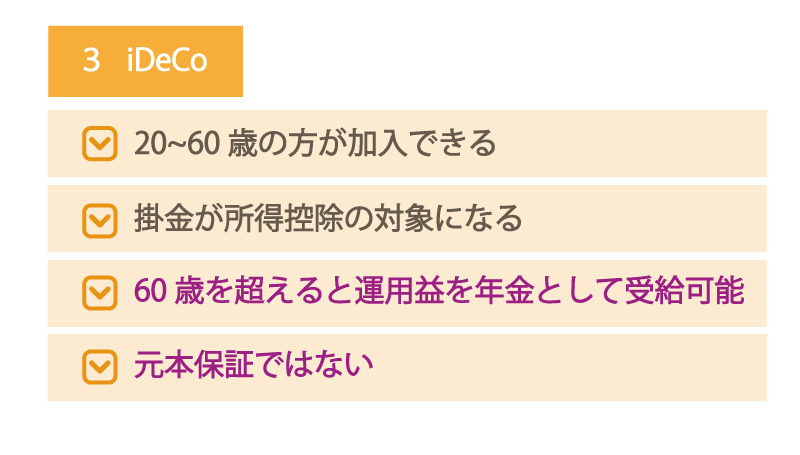

iDeCo

iDeCoは、個人確定拠出年金とも言われる私設年金の一つです。

20歳から60歳までの方が加入することができ、毎月の掛金を支払いご自身で選択した金融商品を利用して資産を運用することが可能です。

iDeCoでは掛金が所得控除の対象となり、資産運用によって得た利益は非課税となる税金の優遇を受けることもできます。

60歳を迎えると、これまでの運用益と元本を合わせた金額と年金として受給することができますが、選択した金融商品によっては元本を下回ってしまう可能性もあるので注意しましょう。

比較的資金に余裕がある方にお勧めの方法です。

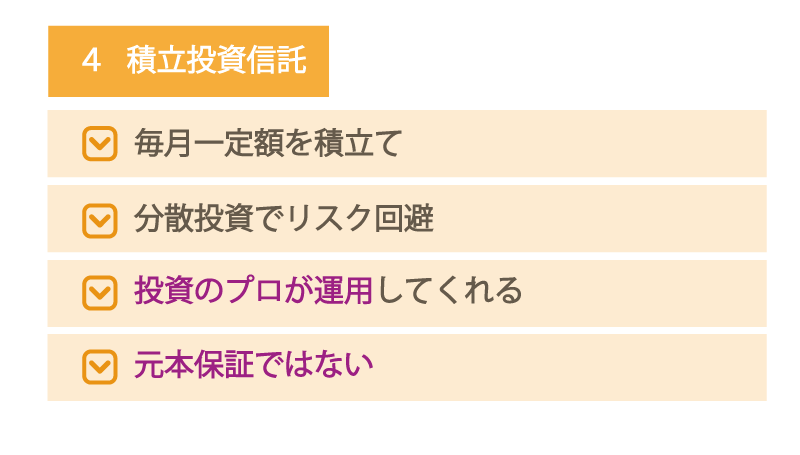

積立投資信託

投資信託では、運用会社を利用して様々な金融商品に分散投資することがリスク回避をしながら資金を増やすことが可能です。

また、複数の投資家からの資産をまとめて投資することで、個人では利用できなかった金融商品を利用して資産運用することもできるでしょう。

さらに、信託会社に依頼することで投資のプロによって資金を増やすことができるので、投資初心者の方であっても比較的安心して利用することができます。

しかし、つみたてNISAと違い、分配された金額などに対して税金が発生することや、信託会社を利用する際に手数料が発生すること、元本割れの可能性があることなど、いくつかの注意点があるので事前にチェックしておきましょう。

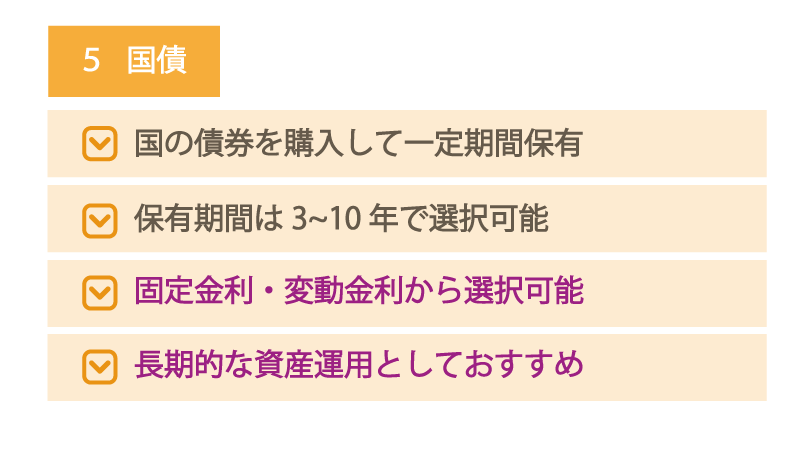

国債

国債を保有する期間は3~10年から選択することが可能で、満期まで債券を保有しておくことで元本を保証してくれます。

また、変動金利と固定金利と変動金利のいずれかを選択して運用することができ、普通の預金よりも良い金利が付くことがほとんどです。

しかし、最初に選択した期間内に中途解約した場合、元本全額は戻ってこないので注意しましょう。

長期的な資産運用としてオススメの金融商品です。

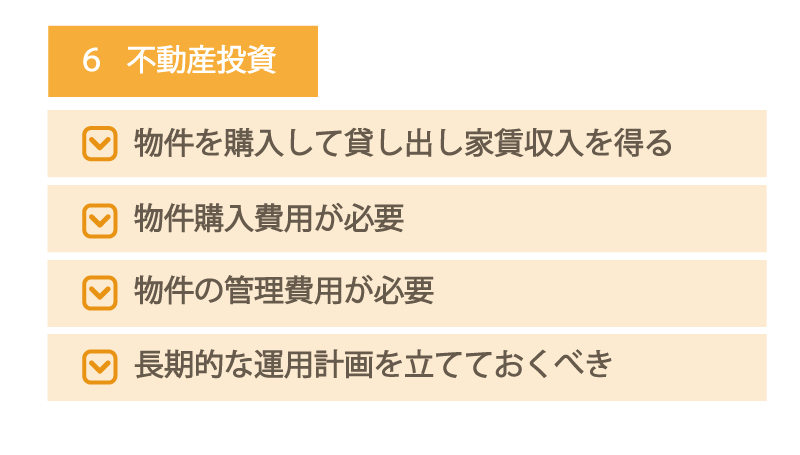

不動産投資

物件を購入して貸し出すことで家賃収入を得る不動産投資も、老後生活のための資金を増やす方法としておすすめです。

毎月物件を管理する費用が必要になりますが、管理費用を差し引いた家賃を毎月受け取ることができるでしょう。

しかし、購入する物件によっては空室が続いてしまったり、購入費用のローン返済に追われてしまったりする可能性があるので、不動産投資を開始する場合は将来の計画をきちんと立てておく必要があります。

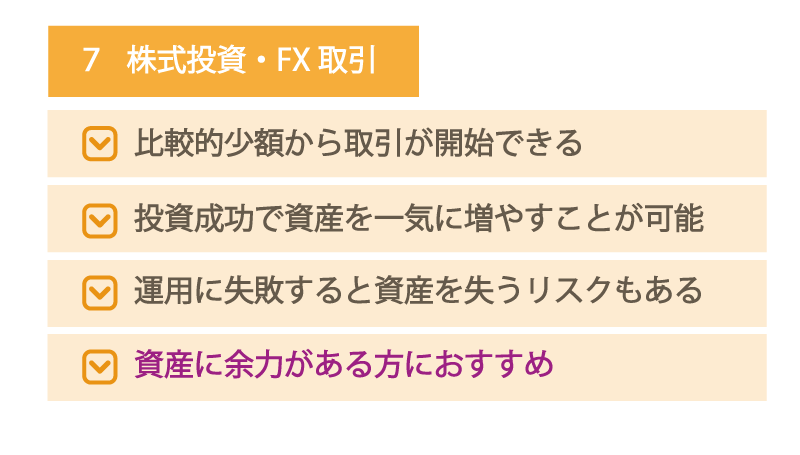

株式投資・FX取引

株式投資やFX取引を利用して資産運用をする方法です。

FX取引は比較的少額から開始することができますが、株式投資は1口10万円以上などといった指定がある場合がほとんどです。

投資に成功すると資産を一気に増やすことも可能ですが、逆に投資に利用した資産をすべて失ってしまうリスクもあるので注意が必要です。

これまで投資の経験がある方や資金に余力がある場合に利用すると良いでしょう。太陽光発電投資

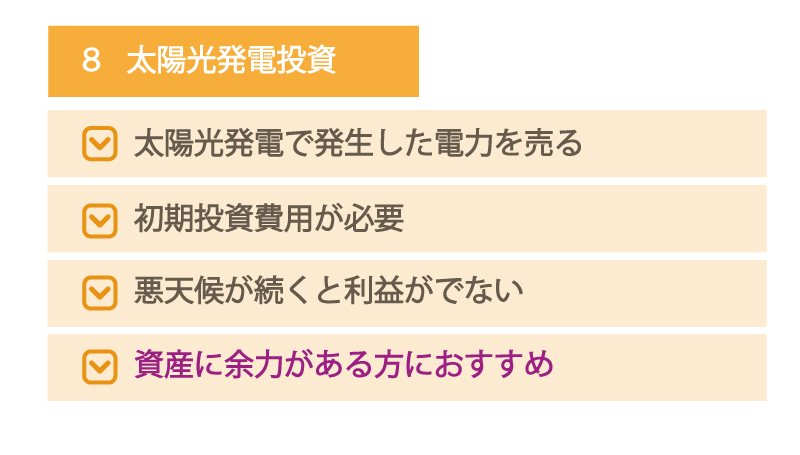

太陽光発電の装置を設置、または太陽光発電所を分譲購入することで開始することができます。

太陽光発電によって得た電力を、電力会社に購入してもらうことで利益を得ることができるでしょう。しかし、初期投資費用やメンテナンスのための費用、悪天候による電力不足などによって思ったような収益が出ないこともあるので注意が必要です。

定年退職後に資金に余力がある場合はオススメの資産運用方法です。

まとめ

今回は定年退職後の老後生活のための資産運用についてご紹介しました。

将来受け取ることができる年金額では、十分な生活を送ることができないかもしれません。

もちろん、早い時期から老後資金を貯金しておくこともとても大切ですが、資産運用をすることでさらに効率的に老後資金を増やすことも可能です。

しかし、投資に資金を使いすぎて将来どころではなく今の生活が苦しい・・・というケースや、投資に失敗して資産を失ってしまった、というケースもあるので注意しておきましょう。

投資に利用する金額は、無理なく余力資金を使うことが基本です。